发布日期:2024-08-16 10:35 点击次数:163

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

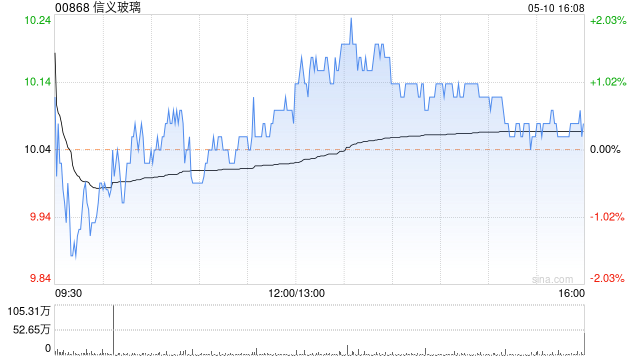

国泰君安发布研究报告称,维持信义玻璃(00868)“增持”评级,竣工需求下行导致玻璃盈利收窄,下调2024-26年公司归母净利至50.9(-11.7)、47.9(-20.0)、51.8(-19.8)亿港元,根据可比公司估值24年PE为8倍,目标价9.64港元。公司上半年实现营收118亿港元,同比-6.4%,实现归母净利润27.30亿港币,同比+27.1%,符合预期。公司凭借优异成本控制能力以及深加工能力展现领跑行业的抗波动能力,主动降杠杆资产负债表健康。

截至本公告日期,公司接获可选认沽行权通知,持有本金总额为3500万美元的债券持有人将行使其选择权要求公司于2024年7月13日赎回其所持有的所有可转换债券。在完成赎回认沽债券后,概无可转换债券仍未赎回。

国泰君安主要观点如下:

浮法持续累库盈利环比走弱,冷修逐步启动。

24H1公司浮法玻璃收入69.86亿港元,同比-12.89%,毛利19.86亿港元,同比+14.4%,毛利率28.4%。4-5月旺季需求低于预期,厂家库存逐步累积,玻璃价格回调,根据卓创全国玻璃24Q2含税均价1766元/吨,环比-316元,同比-334元,同时Q2纯碱均价仍在2200元左右,玻璃跌价快于纯碱导致Q2盈利快速收窄。公司盈利持续领跑,得益于色玻、超白等差异化产品占比更高且成本控制能力领先。截至目前,根据卓创统计普通白玻行业平均已经进入亏账面区间,冷修开始提速,5-7月冷修产能合计7600t/d,但目前总产能仍在17万日熔量历史高位上,出清仍需时间。

汽车玻璃稳中有升,建筑玻璃接单能力好于小厂。

1)汽车玻璃:上半年汽车玻璃收入32.60亿港元,同比+8.8%,毛利率49.6%,同比+2pct,公司汽车玻璃主要供应后市场,客户比较分散且议价能力较强议价,加之公司在马来、印尼同步配套汽车玻璃加工线,盈利稳中有升;2)建筑玻璃:上半年建筑玻璃收入15.61亿港币,同比-2.86%,毛利率28.4%,同比-2.67pct,地产终端压力较大建筑玻璃价格承压,但大厂的接单能力仍远好于小厂。

行业下行期加速还债,资产负债表健康。

23年开始公司加速偿还贷款账面贷款大幅减少,23年末公司长期贷款规模由年初60.12亿元下降到29.20亿元,资产负债率从39%下降至29%,24H1长期贷款规模进一步下降至19.55亿元,在行业下行期轻装上阵。

风险提示:房屋竣工不及预期、原燃料涨价幅度超预期。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:史丽君 股票配资服务